USCPA(米国公認会計士)保有者の実務において、為替予約取引に関する知識は、非常に重要で役立つスキルです。会計監査における実務のみならず、一般企業の財務・経理職等の実務においても重要なスキルです。

為替予約取引に関する知識を使う場面

国際取引を行う企業での会計業務

多国籍企業や輸出入業を行う企業では、為替リスクが日常的に発生します。これらの企業では、取引や財務報告が異なる通貨で行われるため、為替リスクを管理するためのツールとして為替予約が利用されることが多いです。その為、USCPA保有者が実務を行う際は、為替予約に関連する取引を正しく記録し、財務諸表に適切に反映させる責任があります。

ヘッジ会計

USCPA保有者が実務を行う際、ヘッジ会計(hedge accounting)に関する知識も重要です。為替予約取引は、通貨の変動リスクをヘッジするために利用され、ヘッジ会計の対象となります。ヘッジ会計では、デリバティブ取引(為替予約など)が企業の財務諸表にどのように影響するかを正確に報告する必要があります。

US GAAPやIFRSでは、ヘッジの有効性や公正価値評価の要件に基づいて、どのように為替予約取引を会計処理するかが決められています。為替予約の仕組みや会計処理方法を理解していないと、財務報告の正確性を欠く可能性があります。

外貨換算

海外子会社や外国での取引がある企業では、外貨換算のプロセスが必要となります。為替予約取引は、外貨換算に伴うリスク管理の一環としても使われます。USCPA保有者としては、財務報告のために適切に外貨を換算し、関連する為替予約取引も考慮した正しい処理を行うことが求められます。

リスク管理とアドバイス

USCPA保有者は、為替リスク管理についてのアドバイスが求められる場合があります。為替予約を含むデリバティブ取引は、リスクマネジメント戦略の一環として重要な役割を果たします。USCPA保有者である貴方が為替予約取引を理解していれば、より的確なアドバイスを提供できます。

必要な知識の領域

| 項目 | 内容 |

| 為替予約の基本的な仕組み | 契約条件やその目的(リスクヘッジなど) |

| 会計処理 | 為替予約取引の記帳方法、デリバティブの会計処理(US GAAPやIFRSに基づく) |

| ヘッジ会計 | 公正価値ヘッジやキャッシュフローヘッジに関する会計処理 |

| 外貨換算 | 為替レートの変動に伴う外貨の換算方法や、財務諸表への影響 |

| 評価と開示 | 為替予約の評価方法(公正価値、原価など)や財務諸表での開示 |

為替予約取引とは

為替予約取引(Forward Exchange Contract)とは、特定の為替レートで将来のある期日に通貨を売買することを事前に約束する取引(デリバティブ取引)のことです。この取引は、為替リスクを回避するために利用され、特に輸出入企業や多国籍企業、円建て資金を調達し外貨建てで資産運用をしている企業等が為替変動による影響を軽減するために活用します。

為替予約取引の仕組み

為替予約取引の内容は、取引の時点であらかじめ決定した為替レート(予約レート)で、指定された将来の期日に一定の金額の外貨を売買するものです。

取引の双方(買い手と売り手)は、為替予約契約により将来の売買条件を固定します。期日が来ると、予約時に合意したレートで通貨を交換します。

為替予約は、個別の条件に基づいて合意されるため、通常は取引所で行われる標準化された先物取引とは異なり、相対取引(OTC、Overt The Counter取引)として銀行や金融機関との間で行われます。

為替予約取引の目的

為替リスクヘッジ

企業が為替レートの変動によって将来の支払い額や受け取り額が大きく変わるリスクを避けるために利用します。たとえば、輸出企業がドル建てでの支払いを受け取る場合、将来のドル円レートが変動することで、利益が減少するリスクがあります。このリスクを回避するため、為替予約を活用してレートを固定します。

コスト管理

企業は、為替予約を利用することで、将来の為替レートに依存せずに支払いや受け取りを計画でき、コスト管理や予算策定が容易になります。

為替予約の例

輸入企業のケース

日本の輸入企業が3か月後に100万ドルの支払いを予定しているとします。しかし、ドル円レートが変動するリスクを避けたい場合、現在のドル円レート110円で為替予約を行い、3か月後に110円でドルを購入する契約を結びます。将来、為替レートが上昇(例えば120円)した場合でも、企業は110円でドルを購入できるため、支払いコストが上がるリスクを回避できます。

輸出企業のケース

日本の輸出企業が、3か月後にドルで支払いを受ける場合、ドルが円に対して下落するリスクを考え、今のドル円レートで円に変える為替予約をします。これにより、将来ドル円レートが下がったとしても、予約したレートで確実に円を受け取ることができます。

為替予約のメリットとデメリット

為替予約取引を行う際には、以下のようなメリットがあります。

| 項目 | 内容 |

| リスク回避 | 為替レートの変動による損失リスクの回避が可能 |

| 計画性の向上 | 為替の変動に左右されることなく、将来の支払い・受け取り額を確定できるため、資金計画が可能 |

| 期間設定 | 取引期間や条件を相手方と合意により自由に設定可能 |

一方、デメリットは以下のようなものです。

| 項目 | 内容 |

| 機会費用 | 為替レートが有利に変動した場合でも、予約レートが固定されているため、その恩恵を受けられない |

| 取引コスト | 為替予約を行う際、金融機関によっては手数料やスプレッドが発生 |

為替予約取引における計算

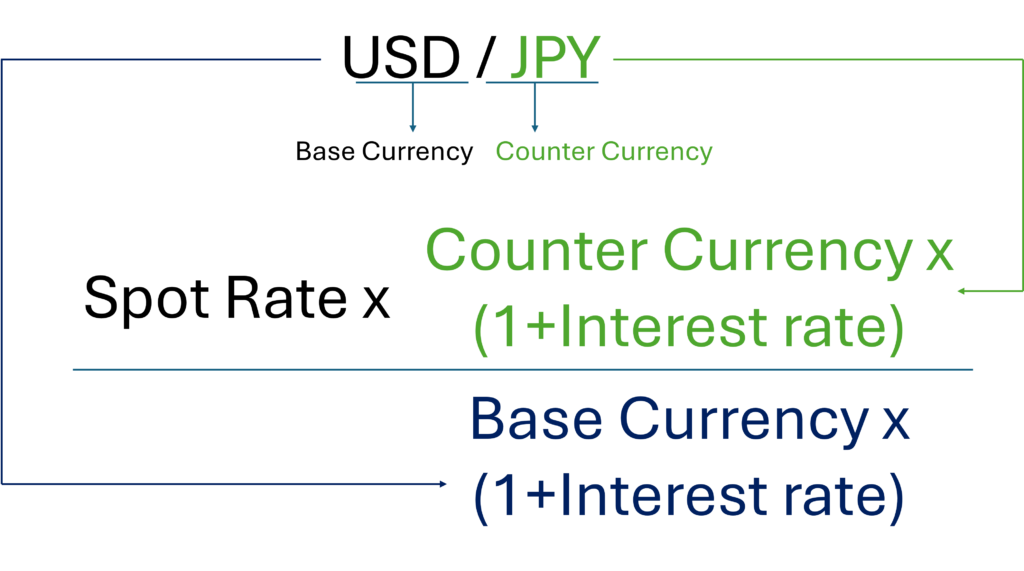

為替予約取引における計算は、フォワードレートを求めるプロセスが中心となります。為替予約取引では、現時点の為替レート(スポットレート)を基に、将来の取引日でのレートを事前に決定します。そのための重要な要素が、スポットレートとフォワードポイントです。

フォワードレートとフォワードポイント

フォワードレートは、スポットレート、異なる2国間の金利差(1年物等)、期間によって決定されます。

日本円と米ドルのフォワードレート、フォワードポイントの計算の一例を以下に記載します。

コンディション

| 項目 | 内容 |

| USD/JPYスポットレート | 140.000円(1.40000) |

| USDの1年物金利 | 4.0% |

| JPYの1年物金利 | 1.0% |

| Notional Amount | 1,000,000 USD |

USDの1年の運用結果は、1,000,000 USD x 1.04% =1,040,000 USD

同じく1,000,000 USDをJPYに換算し、JPYで1年運用します。1,000,000 USD x 140 JPY x 1.01% = 14,140,000 JPY

この時1年後のUSD/JPYは、14,140,000 JPY / 1,040,000 USD = 135.961円(1.35961)、これがフォワードレート。

140.000円(1.40000)と135.961円(1.35961)の差額、▲4.039円(▲0.04309)がフォワードポイントとなります。

実際の取引では、このように単純ではなく、期間、手数料、その他のファクターが複雑に重なりあって決定されます。

実務における考慮点

取引期間

フォワード取引の期間が長いほど、金利差の影響も大きくなり、フォワードポイントも大きくなります。

取引通貨の金利差

通貨間の金利差が大きければ大きいほど、フォワードポイントも大きくなり、フォワードレートがスポットレートと異なるものになります。

360日ベース

一般的に、金利は1年を360日として計算されますが、365日を基準にする場合もあるので確認が必要です。

為替予約取引のまとめ

為替予約取引における計算は、主にフォワードポイントとフォワードレートを正しく算出することに基づいています。これには、取引する通貨間の金利差や取引期間が大きく影響します。企業が為替リスクをヘッジする際、こうした計算を使って将来の支払い額や受け取り額を確定し、リスクを軽減することができます。